お悩みさん

お悩みさん家賃がもったいないから家を買うのはなんで”バカ”って言われてるの…?

賃貸 vs 持ち家の議論に終わりはありません。

「家賃がもったいないとか言って家を購入するバカって頭悪いよね」

この話題、最近よく耳にしませんか?

本記事では、「家賃がもったいないとか言って家を購入するバカって頭悪いよね」と言われる理由を解説して、賃貸と持ち家どっちがオトクなのかをリアルに比較します。

「バカ」とか「賢い」なんて意見に流されず、理想の住まいについて考えるヒントになることを願っています。

ぜひ本記事を最後までお読みください!

- 「家賃がもったいないとか言って家を購入するバカって頭悪いよね」の根拠はそれなりにある

- 持ち家は持ち家のメリットあるけど、持ち家vs賃貸のコストは35年間で変わらない!

- 結局自分の価値観がすべて!人の意見に惑わされなくていい

大企業サラリーマンLifeをハックしています

- 米国大学院への社費留学をGETした大企業サラリーマン(商社マン)。

- TOEIC975点、英検準1級。英語によるビジネス交渉実績多数。

- 自宅購入&売却経験アリ。現在は賃貸に住まいながら投資用マンションを複数保有中。

「家賃がもったいないとか言って家を購入する人=バカ派」の主張

なんで「家賃がもったいないとか言って家を購入する人=バカ」って言われているの?

ざっと6つの主張をご紹介します。

①ひろゆき「家は買うな」

令和のご意見番ひろゆき氏。

彼も「家は買うな」として賃貸推し派です。ひろゆきのコメントを紹介します。

どこに住むか?を考えるときに「自分が働いている」前提で考えるのはダメ

リタイアして年金と貯金でくらす前提で終の住処を考えるべき

結論、働いているうちは賃貸で

働かなくなって持ち家でいいんじゃないすかね

日本はこれから人口減っていくんで

不動産価格は基本どんどんさがっていくワケですし

要するに働いている自分の財力を前提として持ち家を買うべきではないよね、って話をされています。

20-30代にバリバリ働くうちに家を買うよりも、シニアになったタイミングで改めて持ち家を考えたほうがいい。、

そして若い内は賃貸住まいのほうが色々都合がつけやすいよ、ってのがひろゆきの主張です。

②貧乏人ほど家を買う

「貧乏人ほど家を買う!」と主張する人達の根拠はこういうロジックです。

貧乏人は、住宅ローンや持ち家の税金・メンテンナンス費を本当に支払えるのか、よく検討しきれずに購入に踏み切っている。そしていざ返済がはじまると返済が難しくなり、結果的に憧れのマイホームのせいで余計に生活が苦しくなる!

また有名な金持ち父さん・貧乏父さん(ロバートキヨサキ)の話では、持ち家=負債と語っています。

「負債は私のポケットからお金をとっていく」

・ほとんどの人は完全には自分のものにならない家のために一生お金を払い続けます。

・固定資産税もばかになりません。妻キムの両親は、固定資産税を支払い続けることができずにマイホームを手放したことがあります。

・最大の損失は、マイホームにすべての余剰資金を注ぎ込んでしまったら、投資に振り向ける資金がなくなることです。家にかかる支出が増え続ける一方で、資産の欄には何も貯まりません。私はマイホームを買うなと言っているのではありません。ただ、買い手にとって「マイホームは資産ではなく負債だ」ということを理解してほしいのです。

金持ち父さんロバートが断言する「マイホームは負債」

恐ろしい主張ですね…

③家は経年劣化するので一生メンテンナンスが必要

事実、家は時が経つと劣化します。

時間とともに、建物や設備は劣化し、修繕やメンテナンスが必要になります。

これにより、戸建であれマンションであれ上物としての資産は価値が減少しますよね。

特に戸建の場合は、外壁はじめ建物全部が自分の資産で、自分自身で定期メンテナンスすることが必須です。

具体的には、屋根の修理、配管の交換、外壁の塗り替え、内装クロス、フローリング、水回り、床下・屋根裏雨漏りなどポイントは多々あります。

これらの作業にはお金・時間・労力の投入が必要です。

メンテナンスを怠ると、建物は徐々にひび割れたり朽ちたりして価値が減ります。

戸建マイホームを買う時には、マンション以上に経年劣化の影響を受けやすいと理解しておいた方がいいですね。

④隣人ガチャが怖すぎる

持ち家、特に戸建の場合は隣人との関係が非常に大事です。

いわゆる隣人ガチャ問題です。

隣人が仮にヤバい場合、夢のマイホームでの晴れやかな新生活がぶち壊しになるリスクがあります。

騒音、言いがかり、喧嘩、不法侵入など、トラブルが絶えない隣人に当たってしまうと悲惨です。

賃貸暮らしであれば、仮にやばい隣人ガチャを引いてしまってもさっさと引っ越せばOKです。

この点で、持ち家は隣人ガチャリスクが怖すぎると言われているワケです。

世の中には一定ヤバい人はいますしね…

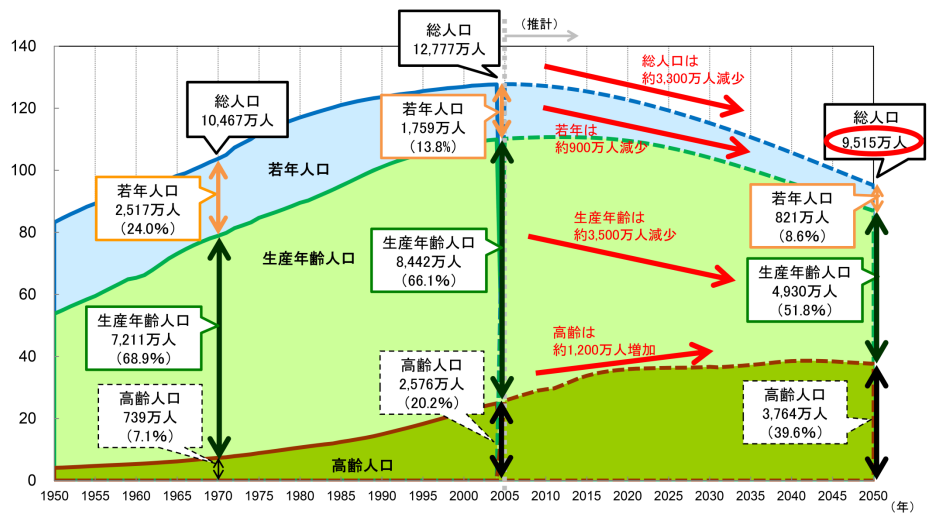

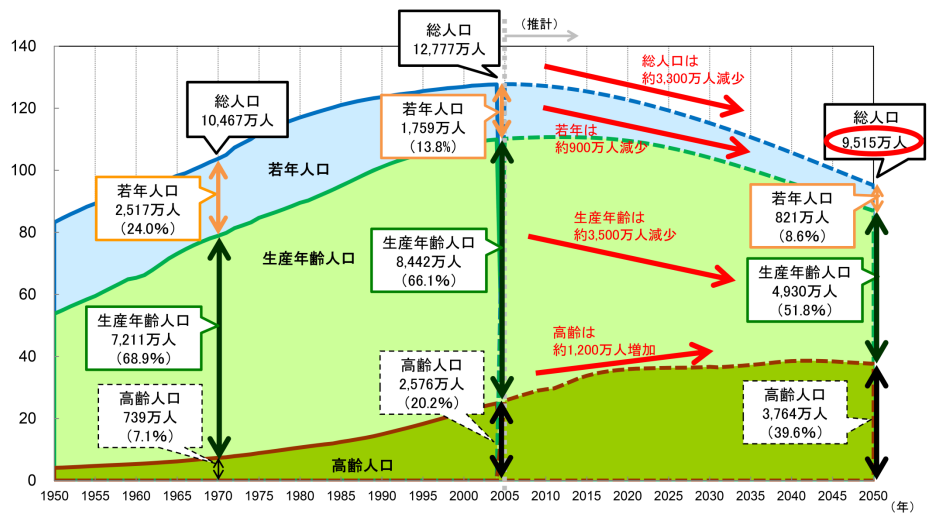

⑤日本は人口が減り続けて空き家ばかりになる

日本は2005年をピークに人口減少がはじまり、2050年には総人口は9500万人になります。

この事実は国内の不動産市場にも大きな影響を与えます。

人口が減少すれば家のニーズが少なくなり、空き家が増えていくことが予想されています。

そのため、長期的には超都心を除いては不動産価格は下落し、マイホームの価値が減少すると言われています。

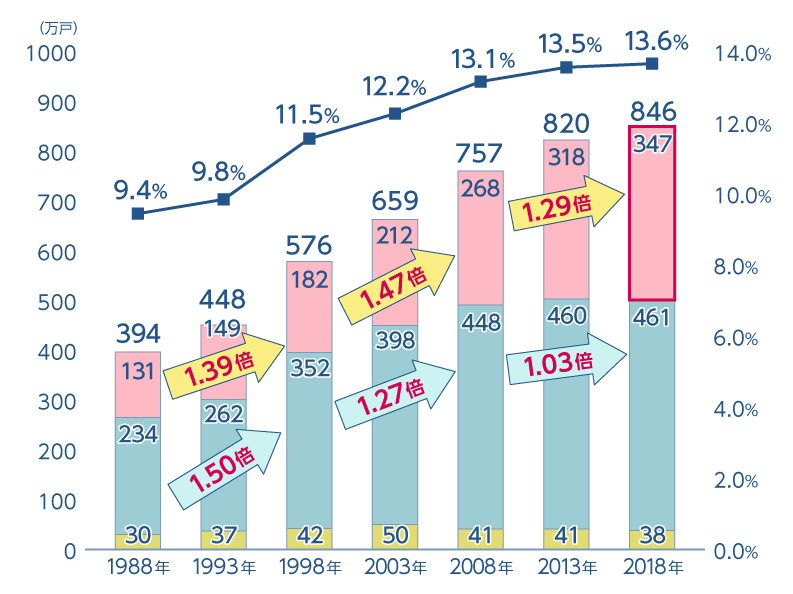

実際、空き家の数は順調に増加しています。

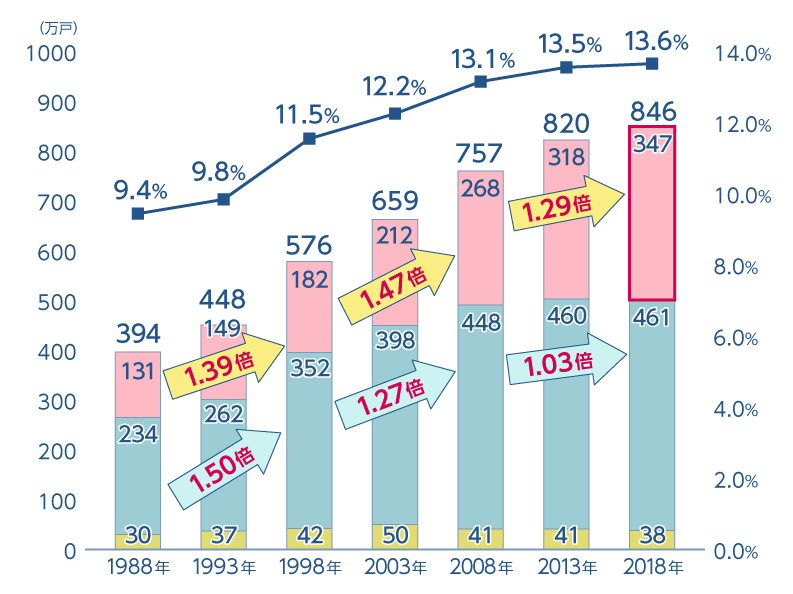

「住宅・土地統計調査」(総務省)によれば、「その他の住宅」の空き家は、平成10年(1998年)から平成30年(2018年)の20年間で、約1.9倍の182万戸から347万戸に増加しており、今後も急速に増加していくと予想されています。

年々増え続ける空き家!空き家にしないためのポイントは?

人口減少による空き家の増加。

こんなトレンドの日本で、持ち家を買うのってバカなんじゃない?という主張なんですよね。

マクロでは間違いない事実ですね…

⑥日本は自然災害リスクが怖すぎる

日本に住む限り、自然災害からは逃れられません。

地震、津波、台風などの自然災害が頻発する国、日本。

これらの災害はマイホームに大きな被害をもたらす可能性も高く、結果として資産価値の減少やメンテンナンス費用の増加につながる可能性が高いと言われています。

そのため、日本で持ち家を買うときにはしっかりと自然災害に備える必要があります。

⑦金利上昇リスクが怖すぎる

2024年3月、日銀がマイナス金利解除に踏み切り、これまでのゼロ金利政策に変化が訪れました。

日銀は、19日まで開いた金融政策決定会合で、「マイナス金利政策」を解除し、金利を引き上げることを決めました。日銀による利上げはおよそ17年ぶりで、世界的にも異例な対応が続いてきた日本の金融政策は正常化に向けて大きく転換することになります。

【詳しく】日銀 マイナス金利政策を解除 異例の金融政策を転換

これまで超低金利での借り入れにより、多くの人が住宅購入を手軽に検討できるようになりました。

ここで重要なポイントは、金利が上昇するとどうなるかです。

多くの人が選ぶ変動金利も例外ではありません。

変動金利を選ぶ人々の多くは、「金利がずっと低いままだろう」という希望的な観測に基づいています。

しかし、日銀の政策変更を受けて、この希望的な観測が本当に正しいのか?という不安な心理が広がっているんですね。

とはいえ、個人的にはまだまだ変動金利一択で正解ですね

持ち家のメリットもある

逆に持ち家のメリットは無いの‥・?

持ち家を買うことで得られる3つの大きなメリットを解説します。

メリット①住宅ローン返済を通じて資産形成ができる

99%の人はマイホーム購入には住宅ローンを組むことになります。

最初はローン返済が重たいと思うかもしれません。

が、実はローン返済した分だけ(厳密には元本返済部分だけ)資産を築けているんですよね。

日本の不動産市場は土地の価値が比較的安定しているため、ローンの返済を進めていくと、少なくとも土地分は自分の資産に変換できているといえます。

例えば、30年の住宅ローンを完済すれば、その家の土地は完全に自分の資産になります。

住み替えで貸してもよし、売って利益を得てもよしの最強の状態ができあがります。

僕は住宅ローン=サラリーマン最強の資産形成の切り札と信じています。

持たざるものがマイホーム購入で資産をつくっていくプロセスこそ、資本主義ゲームの1つのバグだと思います。

メリット②自分の好みにリノベ・リフォームできる

理想の住まいは十人十色。

だからこそ、自分だけの好みに合わせてリノベーションやリフォームをしたいですよね。

新築ピカピカのハイグレードマンションをさておき、購入した家が初めから理想通りの仕様であることはレアです。

ですがマイホームならば、自分や家族の好みやライフスタイルに合わせて自由にカスタマイズできます。

例えば、キッチンやバスルームの改装、庭のデザイン変更、壁紙や床材の張り替えなど、リノベーションのアイデアは無限に広がります。

また、センスがいいリノベーションやリフォームは不動産としての価値UPにもなります。

自宅の価値をアップさせることで、将来的に売却する際に良い条件で売れる確率が上がるのは大きなメリットと言えるでしょう。

メリット③資産価値の向上=将来の安心につながる

3点目の持ち家のメリットは将来の安心、家族のしあわせにつながるってことです。

長期的な視点でみると、いろいろなシミュレーションはできますが、ローン返済後は自分の100%資産になります。

ずっと住んでもよし、手放してもよし、とその時点でのライフスタイルに合わせて切れる手札の数を増やせます。

さらに、住宅ローンは団信という仕組みがあり、自分に万一があった時には、家族にその家を残せるようになっています。

団信とは、住宅ローン利用者が、死亡または高度障害の状態になった場合にそなえられる保険です。具体的には、住宅ローンを借りている人が死亡、または高度障害の状態になった場合に保険が適用され、住宅ローンの残高を支払う必要がなくなります。

住宅ローンの団信(団体信用生命保険)とは?仕組みや種類をくわしく解説します!

マイホームを持つ安心感は、賃貸では決して手に入れられないんですよね。

賃貸の3つのメリット

持ち家だけでなく賃貸にも当然メリットはありますのでご紹介します。

- 住まいのフレキシブルさ(引っ越しのしやすさ)

- ライフスタイルの変更に対応しやすい

- 軽めのアセット(持ち家に比べて低いるリスク)

まず、賃貸住まいであれば持ち家よりも簡単に引っ越しができます。

これは隣人ガチャはじめ、「ここは失敗だな…」と思い立ったときにはすぐに移動できるワケです。

大前研一さんが言うように、人が変わるための3要素(時間の使い方を変える、住む場所を変える、付き合う人を変える)が結構簡単にできることが最大のメリットだと個人的に思います。

また、2点目としては子供が生まれる、親の介護が必要になった、海外赴任になるといったライフイベントに合わせた生活に対応しやすい点がありますね。

持ち家だとどうしても動きがやや縛られがちですが、賃貸なら人生の節目節目に住まいを変えて対応しやすいです。

最後に、軽い資産で暮らせる(リスクを大きく持たない)のもメリットですね。

持ち家を持つこと=ローンで借り入れて自分のB/S資産を膨らませて、レバレッジをかけることです。

自分ではコントロールできないリスクイベントが起きたとき、持ち家は自分の資産としてモロに影響を受けますが、

賃貸であれば影響は軽めです。というか大家さんがモロにダメージを喰らうだけです。

賃貸と持ち家はどちらがオトクか?(1300万円の差?)

でも結局「賃貸vs持ち家」どっちがオトクなんだっけ?

結論、どちらも変わらないので自分の価値観次第です!

賃貸と持ち家で1300万円の差が出るのはなぜ?

賃貸と持ち家で1,300万円の差が出るという説がよくあがります。

これは2つのロジックがあるので解説します。

①老後65歳から80歳までの15年間における賃貸の家賃支払いが合計1,300万円

1つ目は老後15年間で支払う平均的な賃貸コストが1,300万円とするシミュレーションです。

家賃 7.0-7.5万円 x 180か月(15年間)= 約1,300万円 な計算です。

家賃7万円であれば、都心だとシングル向きの間取りか2人世帯の間取りになります。

② 賃貸と持ち家で同じレベルの家に住む場合の35年間支払い総額の差額が1,300万円

これは例えばシングルもしくはDINKS世帯で、都市圏エリアマンションを3,000万円で購入したと仮定したときの話です。

地方なら戸建、ファミリータイプの築浅マンションでもOKですね。

この場合、3,000万円を35年フルローン・金利0.5%で組むと、月々の返済額は9万円です。

そして、同じレベル感の賃貸を借りると、家賃相場としては1.3-1.4倍で考えるのが妥当と言われており、

そうすると賃貸の家賃相場が12万円となります。

で、持ち家と賃貸のコスト差額(12-9=3万円)が35年ずっと続くと、3万円 x 420か月(35年間)=1260万円となります。

だから、賃貸と持ち家で1,300万円の差が出るというシミュレーションです。

保険や税負担、ローン控除がないのであくまで参考ですね

賃貸 vs 持ち家のどっちが得かの結論=トータル費用は変わらない!

結局賃貸と持ち家は、経済的にどちらがオトクなんでしょう?

5,000万円の家を購入する vs 賃貸で借りる場合で 比較シミュレーションしてみます。

都内近郊の中古マンション2LDKを5,000万円で購入したと仮定します。

| 【購入】5,000万円マンション | |

|---|---|

| 自己資金(20%) | 1,000万円 |

| 住宅ローン額(35年・1.5%) | 4,000万円 |

| ローン返済総額 | 5,144万円 |

| 初期費用(5%) | 250万円 |

| 税金(35年間) | 420万円 |

| リフォーム(35年間に2回) | 500万円 |

上記をすべて考えると、35年間トータルコストで約7,314万円になります。

続いて、賃貸でマンションを借りる場合をシミュレーションしてみます。

同じく都心近郊の2LDKとして、35年の間に2度引越をすると仮定します。

| 【賃貸】2LDKマンション | |

|---|---|

| 月々の家賃 | 16.5万円 |

| 家賃総額(35年) | 6,930万円 |

| 更新料(2年に1度) | 300万円 |

| 諸費用 | 130万円 |

賃貸の場合、35年間トータルコストで約7,360万円になります。

あくまで机上の計算ですが、5000万円のマンションに住んだ場合と賃貸した場合では35年間のトータルコストは変わりませんでした。

とはいえ、マイホーム購入 vs 賃貸それぞれにメリットもデメリットもあります。

どちらを取るか、コストではなく自分の価値観を信じて選びたいところですね。

\ 無料でベストな住宅ローンを比較する /

大企業サラリーマンの賃貸なら「借り上げ社宅」を狙いたい

何でも当ブログではお伝えしていますが、

ぼく自身は大企業サラリーマンとして、最強の福利厚生である借上げ社宅で会社から100万円をもらっている状態です。

「自分は賃貸でOK!」と感じる会社勤めの方は、積極的に借上げ社宅を狙ってください。

手残りベースで可処分所得が下手をすると100万円ほど年間で変わってきます。

最強の福利厚生です

家賃200倍の法則

200倍の法則は「家賃の200倍以下で家を購入できるならマイホームがいい」とする法則です

家賃200倍の法則は、マイホームを購入するときの1つの指標です。

これは、物件の購入価格が、賃料×200倍と比べて高いと感じるか、低いと感じるかをイメージするやり方です。

例えば物件価格5,000万円のマイホームの場合、200で割ると25万円になります。

実はざっくり投資利回り6%で計算することと同義になるので、いっそマイホームとして購入したほうがオトクな可能性が高いと感じられる1つの指標と思ってください。

あくまで参考イメージまでです

まとめ

- 「家賃がもったいないとか言って家を購入するバカって頭悪いよね」の根拠はそれなりにある

- 持ち家は持ち家のメリットあるけど、持ち家vs賃貸のコストは35年間で変わらない!

- 結局自分の価値観がすべて!人の意見に惑わされなくていい

理想の住まい議論は絶えません。

「家賃がもったいないとか言って家を購入するバカって頭悪いよね」は賃貸推し派の典型的な煽り文句です。

しかし、この主張にもそれなりにロジックがあります。

一方で、持ち家には持ち家にしかない魅力がありますが、コストの観点から言えば、35年間で賃貸と大差ない結果になりました。

最終的に、どちらがベストかはあなた自身の価値観や将来のビジョン、もっというと自分や家族のしあわせが何か?によります。

僕たち日本人にとって、住まいは生活の中で特別な場所であり、自分らしい暮らしを実現するための大切な要素です。

だからこそ、人生最大の選択は他人ではなく、自分の声に従って決めたいところです。

本記事が理想のすまい選びのチカラになれれば幸いです!

不動産で人生を豊かにしましょう!